Beleggen bij ABN AMRO

Begin met bouwen aan je vermogen

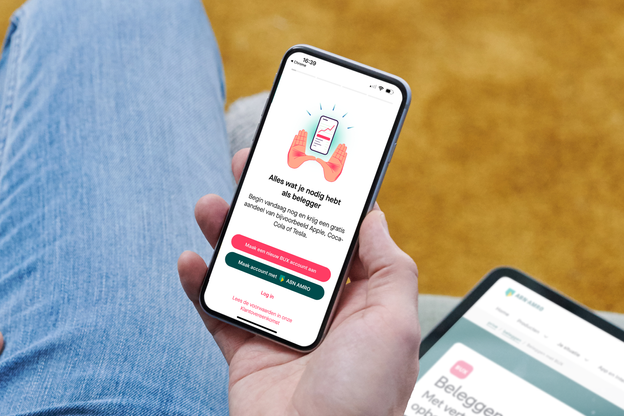

Beleggen met BUX

Beleg eenvoudig vanaf € 10. Ook via automatische Beleggingsplannen, door jezelf of door experts gemaakt. Allemaal in één handige app.

Beleggen met ABN AMRO

Beleg met ondersteuning van de expertise en service van de bank. Bij ons vind je producten voor de beginnende én de gevorderde belegger. Met toegang tot handige tools.

Beleggen kent risico's. Je kunt (een deel van) je inleg verliezen.

Tot € 100 bonus bij beleggen

Beginnen met beleggen? Deze winter geven we je een extraatje. Open voor 31 maart 2026 je eerste beleggingsrekening en doe 4 x een automatische inleg. Als je aan de actievoorwaarden voldoet, krijg je € 50, € 75 of € 100 bonus. Let op: je kunt (een deel van) je inleg verliezen.

Winterbonus Vermogensbeheer

Start uiterlijk 31 maart 2026 met Vermogensbeheer of stort bij en krijg een bonus.

- Voor nieuwe klanten: ontvang tot € 1.250 als je start met Vermogensbeheer. Bekijk de actievoorwaarden.

- Voor bestaande Vermogensbeheer klanten: ontvang € 500 als je € 50.000 bijstort of € 750 als je € 250.000 bijstort. Bekijk de actievoorwaarden.

Let op: beleggen kent risico's. Je kunt (een deel van) je inleg verliezen.

Nieuw bij BUX: snelle start

Voor ABN AMRO-klanten is het nú nog makkelijker om te starten met beleggen via BUX. Wanneer jij ervoor kiest en je toestemming geeft, delen wij jouw gegevens met de beleggingsapp. Daarmee kan BUX je nieuwe account openen én deze direct aan je ABN AMRO-rekening koppelen. Zo ga je nog sneller van start!

Let op: je kunt (een deel van) je inleg verliezen.

Waarom beleggen bij ABN AMRO?

Handige tools en inzichten of beheer

We begeleiden je online, helpen je zelfstandig keuzes te maken of we beheren je beleggingen voor je.

We zijn er voor ieder begin

Weet je al veel van beleggen of is het nieuw voor je? We hebben producten voor beginnende én ervaren beleggers.

Ruim 225.000 mensen beleggen al bij ons

We verwelkomen dagelijks nieuwe beleggers die een begin maken met het opbouwen van hun vermogen.

Meest gezocht over beleggen

Beleggen kent risico's

Beleggen doe je met geld dat je over hebt, naast je buffer voor onverwachte uitgaven. Beleggen brengt risico’s met zich mee. Je kunt (een deel van) je inleg verliezen. Het is goed om je hiervan bewust te zijn.

Vragen? We helpen graag.

Heb je een vraag?

Kijk voor een antwoord bij de Veelgestelde vragen over beleggen.

Maak een afspraak

Vul het formulier in om een afspraak te maken of contact met ons op te nemen.